今回は、FXのトレードをしていると耳にしたことがある「エリオット波動論」について解説します。

エリオット波動論とは?

「エリオット波動論(Eliot Wave)」とは、アメリカの株式アナリストであったラルフ・ネルソン・エリオットにより確立した株式相場の分析方法で、値動きは一定のパターンを持っているという考え方です。

エリオット氏は相場における人間心理を基に、黄金比を利用したフィボナッチ数列と合わせると、値動きは一定の周期となる原理を提唱しましたが、死後に続く分析によって、原理の評価が得られた相場師と言われています。

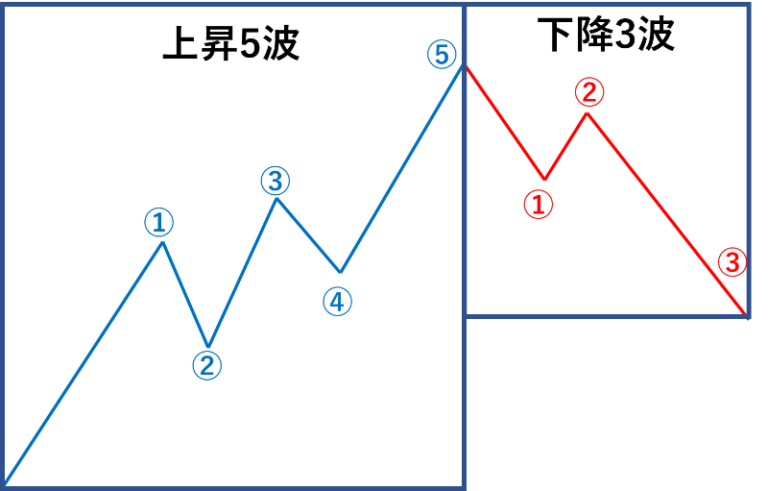

内容としては、下図のように「連続する5回の上昇トレンドと3回の下降トレンドが、一回の値動きの周期となる」とした理論であり、非常に有名なものであるので、この理論を使ってトレードを行う人も少なくはありません。

回数は図の通り、上昇と下降でカウントを取っていくので、間違えないようにしてください。

少し難しいかもしれませんが、値動きを予測する考え方の1つとして、覚えておきましょう。

エリオット波動論の特徴と使い方

エリオット波動は上昇の「推進波」と下降の「修正波」で構成されます。値上がりと値下がりを繰り返しますが、エリオット波動論の通りにだけ値動きが続くと、青天井で価格が上がってしまいます。

しかし相場は、時にマーケットメーカーによる「調整」の下落や、今回のコロナショックのような予測のつかないイベントで暴落もしくは暴騰することも歴史的にあったことで、価格ができあがっていきます。

そして、エリオット波動論は「フラクタル構造」があることを前提にしています。

フラクタル構造とは、端的に言えば「以前の値動きに似た動きを行う」というもので、エリオット波動のパターンかと思ったときは、その前に似た上昇もしくは下降の値動きが起きていないかを比較しましょう。

もう一点覚えておきたいものとして、長期足でエリオット波動のパターンが見えた時、短期足に切り替えたときにもエリオット波動ができていることが多くあります。

例えば、1時間足のエリオット波動には、15分足や5分足などの短期足にもエリオット波動が見えるというものです。

逆に1時間足では波動のように見えても、短期足で見ると別のパターンが含まれているときには、エリオット波動のパターンから外れるかもしれないと考えても良いでしょう。

エリオット波動は長期足・短期足の共に活用できるため、スキャルピングからスイングトレードまでの全てのトレードスタイルで用いられる手法と言えます。

ただし、あくまで相場の様子を見るシグナルであり、根拠にはなりません。先ほども述べた通り、予測できない事柄が起きることも踏まえ、リスク管理しながらトレードしていかなければいけません。

エリオット波動論を利用したトレード

ドル円の値動きを用いて、エリオット波動を用いたエントリーやリスク管理の考え方を紹介していきます。

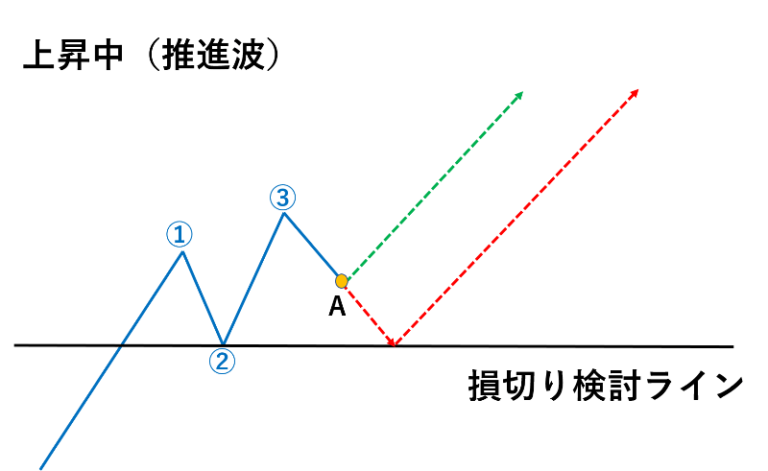

今回は上昇中の推進波で考えてみましょう。下図でオレンジ色の点を現価格「A」とします。

この「A」が推進波4波の途中か、それとも5波に切り替わるタイミングなのか、実際にはわかりません。

4波途中であれば赤い線のように動き、5波に切り替われば緑の線のように価格が動くことになります。

エリオット波動論の通りに動くのであれば、最終的には上昇するため、4波の下落に乗るショート(売り注文)よりも、ロング(買い注文)の方が期待値が高くなります。

しかし、ここでリスク管理として考えておきたいのが「エリオット波動失敗による値動きの可能性」です。

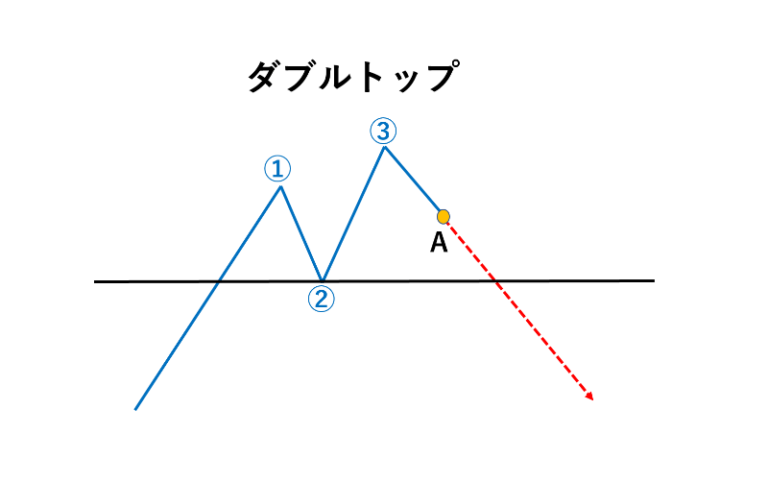

「A」の地点から推進波が途切れる場合として考えられるのが、まず②の価格を下回り、そのままダブルトップのチャートパターンに移行することです。

そのため、「A」の地点から注文するときは、損切りを②の価格付近に置いておくことで損失を少なくできます。

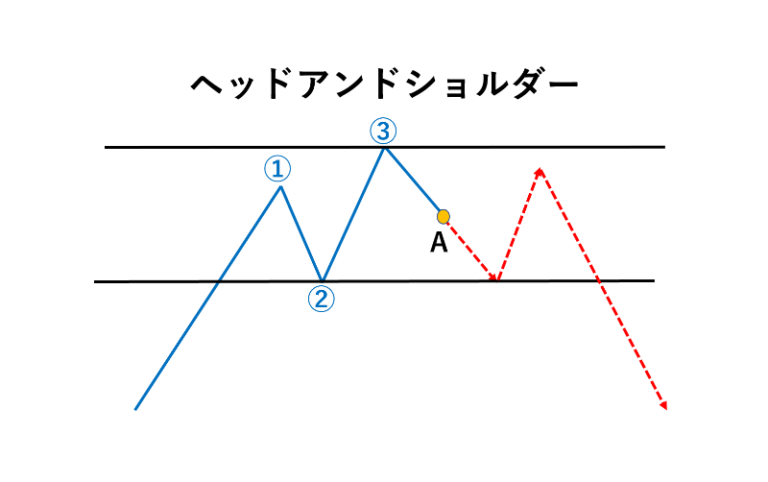

損切りをせず、②の価格帯で反発して上昇し直したとしても安心はできません。 反発からの上昇が③の価格にまで届かない、もしくはその価格で反発して下落し始めると、ヘッドアンドショルダー(三尊)というチャートパターンに移行し、トレンドが切り替わってしまいます。

この場合は、「A」の価格帯より上の価格になった段階で利確できれば、トレード成功と言えるでしょう。

エリオット波動に限らず、どのチャートパターンも絶対ではありません。

しかし、テクニカル手法やチャートパターンを理解しておくことで、損切りや利確のタイミングの目安になります。

チャートから見える値動きと、移動平均線などのインジケーターを組合せて、自分のトレードを確立させていきましょう。