今回の記事では、FXのトレードを上達する上で重要なローソク足を連続で表示させたチャートの形状から分析できるトレンド転換サインを紹介します。

特徴的なチャートの形式はさまざまですが、下記で紹介する中でも特に「ダブルトップ」と「ダブルボトム」はトレンド転換のサイン(相場がこれから反転する可能性が高い)で見逃したくない動きなので、ぜひ覚えるようにしましょう。

実際に画像を見ながら、1つ1つ解説していきたいと思います。

初心者にオススメのFX会社

チャートの形式から分析するトレンドサイン

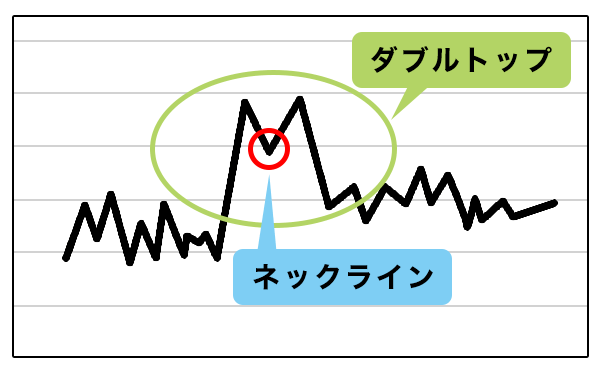

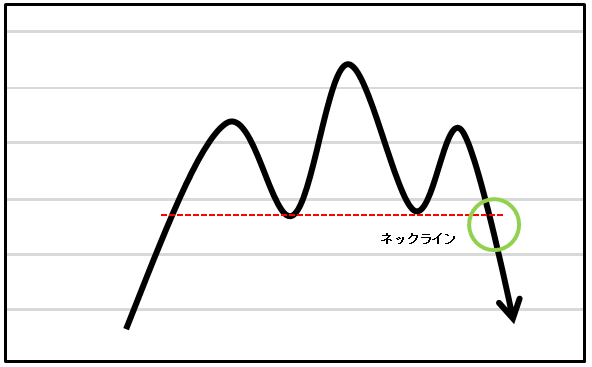

ダブルトップ

ダブルトップは、上記のようなチャートの形のパターンです。アルファベットの「M」のような形をしているのが分かると思います。

相場が天井圏に入った時に現れ、相場が上昇し一番天井である1つ目の山の頂上までたどり着いた後、レジスタンスライン(抵抗線)に跳ね返され、一度下がります。

2つ目の山を登る前、ちょうど「M」の真ん中部分のくぼみが「ネックライン」になります。

ダブルトップがチャート上に現れた時、相場はネックラインを割れてさらに下落します。ネックラインを割れると、相場はダブルトップで上昇した価格幅と同じくらい下落する傾向があります。

そのためダブルトップでは、「ネックラインを割れた部分が売りのシグナル」になると考えられています。

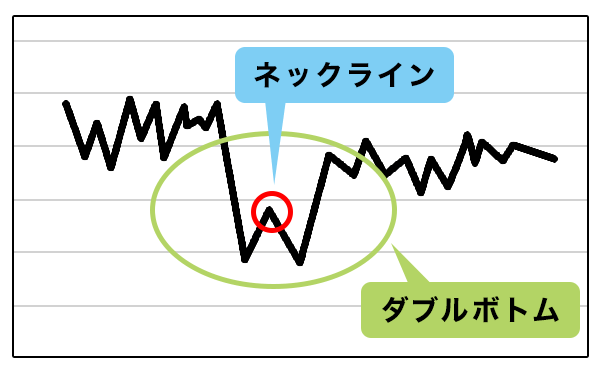

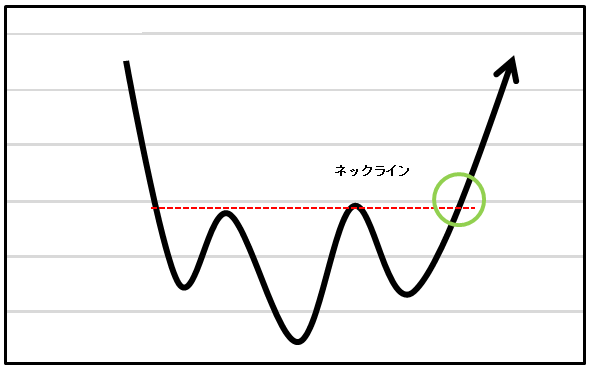

ダブルボトム

ダブルボトムは、さきほど説明したダブルトップの逆パターンです。こちらはアルファベットの「W」の形に見えます。

相場が底値に入るあたりで出現し、底が2つあるチャートのパターンです。ネックラインは、相場が下落し底値(一番底)のサポートライン(支持線)で跳ね返され一度上昇し、再び下落しようとしたと辺りになります。

二番底から前回の高値であるネックラインを超えていくようであれば、本格的に上昇トレンドに転換したことになり、ダブルボトムができたことになります。

もちろん実際の相場では、毎回上記のようにキレイな形が出るわけではありません。崩れ気味の「ダブルトップ(M形)」や「ダブルボトム(W形)」になることもあります。この2つのチャートの見方を勉強するためにも、過去のチャートで「ダブルトップ」と「ダブルボトム」を探してみるのがおすすめです。

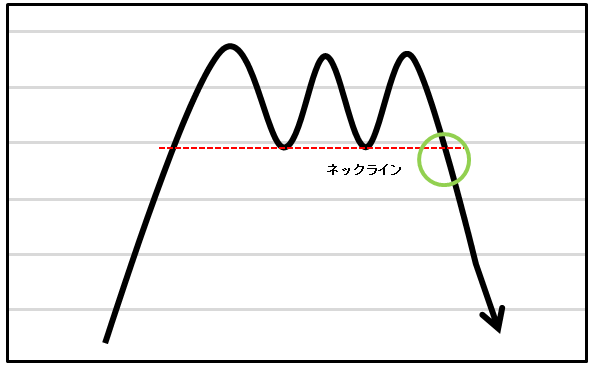

トリプルトップ

「トリプルトップ」もダブルトップ同様に相場の反転・下落を暗示するチャートパターンとして比較的多く見られます。

高値を3回付けるも、そこから上がり切らずに下落するので、3つ目の山から下落しネックライン割れ(グリーンの丸印)したところで売りエントリーを狙います。

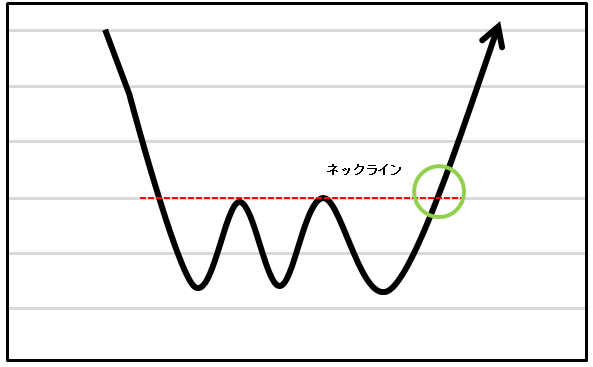

トリプルボトム

トリプルトップの反対である逆三尊(トリプルボトム)です。3度目の底値をネックライン割れから今度は買いエントリーとなります。

ヘッド&ショルダートップ(三尊)

先ほどご紹介したトリプルトップの真ん中の頂点が左右よりも高い位置を取るのがヘッド&ショルダートップ(三尊)です。

ヘッド&ショルダーも同様に相場が反転・下落するサインとなります。真ん中のトップを「ヘッド=頭の部分」、左右のトップを「ショルダー=肩」に見立てているので、この名称が付けられています。

ヘッド部分が出た後に2つ目のボトムが出て反転上昇したら、ネックラインが引けるので、そこからライン割れを待ってエントリーします。

ヘッド&ショルダーボトム(逆三尊)

ヘッド&ショルダートップの反対で、相場が底打ちして反転・上昇のサインとなります。ネックラインを抜けたら、買いでエントリーするパターンになります。

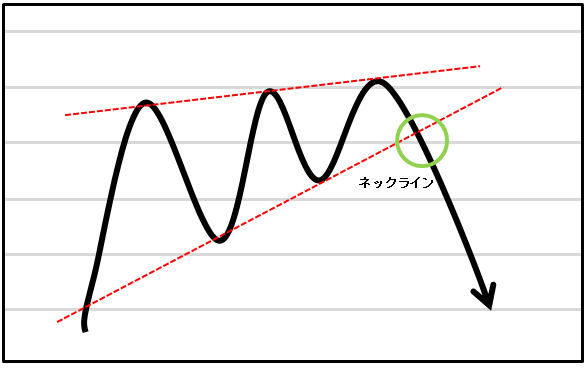

上昇ウェッジ

ウェッジとは英語の「Wedge」、つまり「くさび」を意味しています。チャートパターンが上値も下値も徐々に切り上げていき、まるでくさびを打つような形を形成していくことからこの名称が付けられています。

最終的には上値の上昇の勢いが止まり、ネックラインを割れてくると買い勢力は売り、さらに売り勢力も加わってくるので激しく下落していきます。

このチャートパターンもネックライン割れを見極めて売りエントリーで流れについていきます。

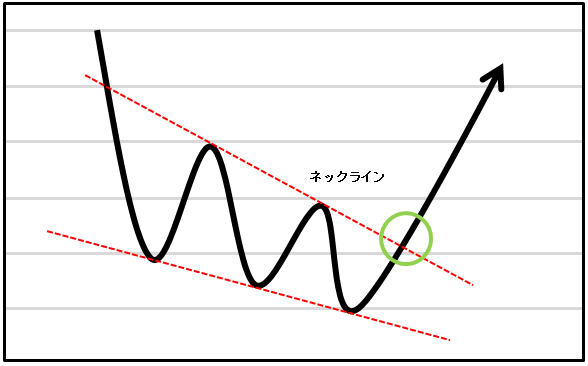

下降ウェッジ

上昇ウェッジの反対パターンです。ただし、上記の図とは違いネックラインから上昇せずに下に落ちてくる場合もあります。

もし、心配なら短い時間足で戻りを待ってからエントリーすると「ダマシ」に遭う確率を少し下げることができるでしょう。

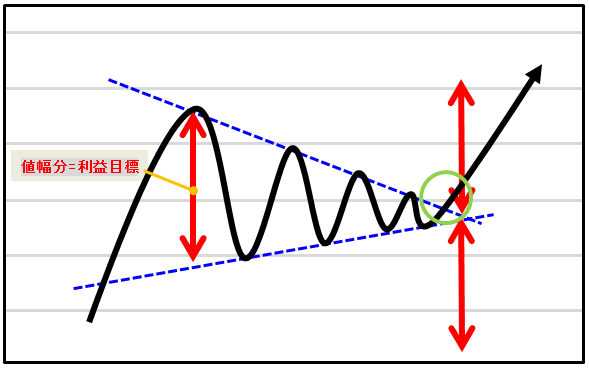

ペナント

ペナントは英語で「(三角形の)旗」を意味しており、まさにチャートパターンがその形をしていることから名づけられています。上値も下値も徐々に切り下がって狭くなっていき、やがて上方向あるいは下方向に抜けていきます。

ただし、上記のチャート例のように相場が上昇の途中でペナントが現れると、その後のブレイクは同じように上昇を継続することのほうが多く見られます。

つまり、トレンド継続という形を取ることが多いということになります。戦略としては、やはりラインをブレイクしたところから素直についていくことです。なお、利益目標はペナントを最初に形成した値幅分(赤い矢印部分)となります。

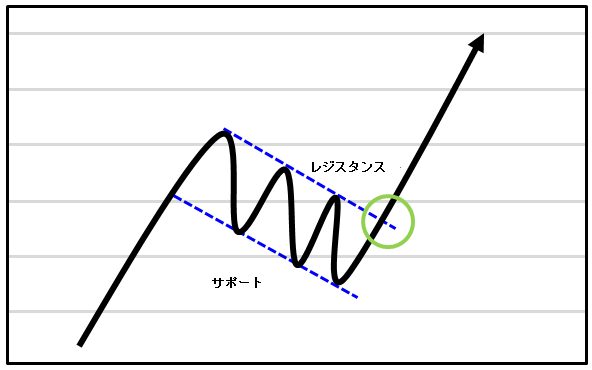

上昇フラッグ

ペナント同様に「旗」という名称が付けられているのが、「フラッグ(Flag)」です。ペナントと異なるのは、上値も下値も下降しながら、最終的にブレイクするというチャートパターンが形成されることです。

レジスタンスライン抜けから買いでエントリーする戦略が有効です。

上昇フラッグは、上がり続けた相場がいったんどこかの節目で、それまで買っていた勢力の利益確定売りが入って徐々に下がり始め、価格が切り下がったところで今度は新規の買いが入り、ライン抜けで再び上昇を継続させた形になります。

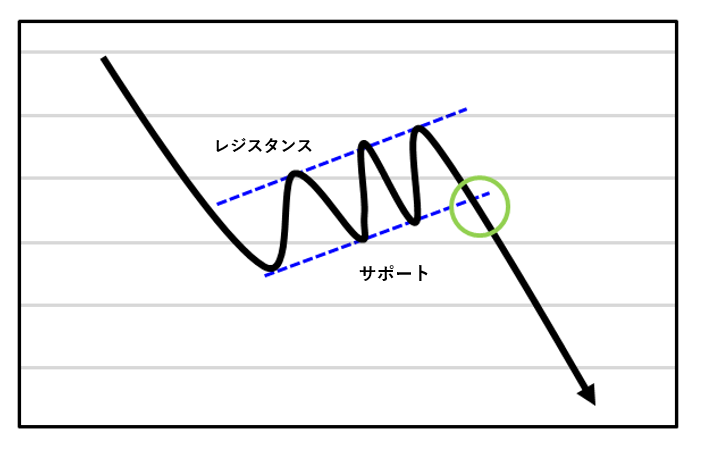

下降フラッグ

上昇フラッグの真逆の値動きです。サポートラインを抜けから売りでエントリーします。

これら上記で解説したさまざまなチャートのパターンはトレンド転換時に出現しやすいため、多くのトレーダーが「トレンド転換のサイン」として理解しているものです。しかし、必ずトレンド転換するわけではないので、トレンドが変わる可能性が高いと意識する程度にしておくと良いでしょう。

このようなチャートパターンを頭に入れておくだけでも、FX取引の上達につながるでしょう。

FXで使える酒田五法のローソク足分析パターン

ここまでローソク足の基本的な種類や意味についてお伝えしてきました。

実際に相場分析においてローソク足を利用する場合、1本のローソク足だけで判断するのではなく複数のローソク足を組み合わせて分析するほうが主流です。

その分析手法には、「プライスアクション」と日本で生まれた分析方法である「酒田五法(さかたごほう)」があります。今回は江戸時代に生まれた、ローソク足を用いた相場の分析の手法の酒田五法についてご紹介し、FXのチャート上に比較的多く出現する重要なものをピックアップしてお伝えしていきます。

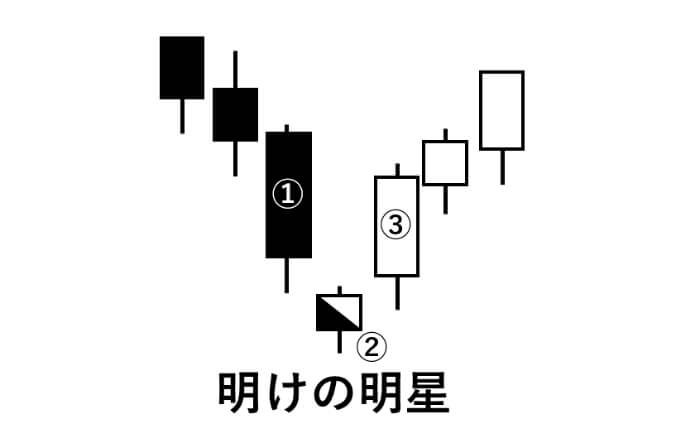

明けの明星(上昇トレンド転換サイン)

明けの明星(あけのみょうじょう)は、下落相場の場面で現れるローソク足のチャートパターンで、相場の底値を暗示し上昇トレンドへの転換を示すシグナルとなります。明けの明星は下記のような特徴を持ったチャートパターンです。

1本目:長い陰線

2本目:1本目の終値からギャップダウンしてできた小さな陰線または陽線

3本目:長い陽線

例えば、経済指標や要人発言など何か悪い材料が出た場合などに失望売りで価格が急落したとします。すると膨らむ一方の含み損に耐えられなくなったブル派(買い勢力)の投げ売りを誘発して価格はさらに加速度的に下落し、「窓開け(いわゆるギャップダウンと呼ばれるもの)」を見せるほどの売りとなることもあります。(①:長い陰線)

そうすると膨らむ一方の含み損に耐えられなくなったブル派(買い勢力)の投げ売りを誘発して価格はさらに加速度的に下落し、「窓開け(いわゆるギャップダウンと呼ばれるもの)」を見せるほどの売りとなることもあります。

しかし売り注文が解消され、それ以上売り玉も無いと底値となり、今度は一転して買いが入ってきます。(②:小さな陰線また陽線)

そうすると相場は急転して今度は買いが次々と入り、急上昇していきます。そして急落時と同じように窓開け(=ギャップアップと呼ばれるもの)するほど買いが入る場合もあります。(③:長い陽線)

明けの明星は株式よりも取引ボリュームが圧倒的に大きいFXでは株相場ほど出現することはありませんが、それでもこのチャートパターンが出現した時は買いを仕込むチャンスとなります。

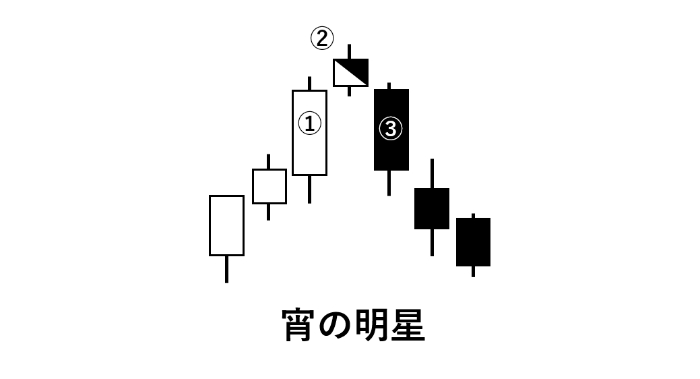

宵の明星(下落トレンド転換サイン)

宵の明星(よいのみょうじょう)は明けの明星とは反対に相場が天井圏に入った後の反転下落を暗示するシグナルとなります。宵の明星は下記のような特徴を持ったチャートパターンです。

1本目:長い陽線

2本目:1本目の終値からギャップダウンしてできた小さな陰線または陽線

3本目:長い陰線

宵の明星はマーケットが好材料続出など何かのきっかけで期待値が膨らみ、上昇していきます。これを見たブル派の新たな買いを誘い、相場の上昇は加速していきます。(①:長い陽線)

しかし、その後で何かの経済指標やリスクオフ要因となる悪材料が出て大きな失望に変わると、それまで買いポジションを持っていたブル派が次々と利益確定の売りに転じます。(②:小さな陰線また陽線)

同時に遅れて天井圏で買っていたブル派も含み損に耐えきれず、売り遅れまいと更に売りを誘発します。するとそれを見たベア派(売り勢力)が新規の売りを入れて相場は急落していきます。(③:長い陰線)

宵の明星が出現した際は絶好の売り場面となります。

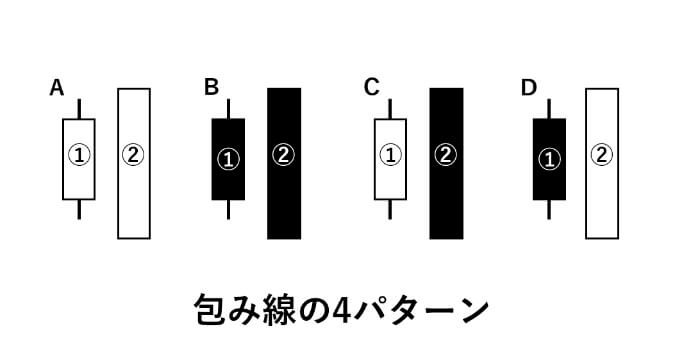

包み線(抱き線)

チャートを見ていると、1本目の小さな値幅を持つローソク足に対して、2本目のローソク足が上下に大きく高値と安値を付けて値幅の広い足となっているパターンを目にすることがあります。

このパターンは、まるで2本目のローソク足が1本目のローソク足を包み込むような形をしていることから「包み線(抱き線)」という名称が付けられています。

「包み線」には、下記のような陰線と陽線の組み合わせによって全部で4パターンがあります。

上記の図にある「A」と「B」のような陽線と陰線が続くパターンと、包み線となる2本目のローソク足が1本目とは逆の線になる「C」と「D」のパターンがあります。

また包み線は2本目のローソク足が陽線か陰線かで相場の方向性が異なります。

例えば、前日が売りで始まってその日を終え1本目が小陰線となったものの、翌日に大きく買われて2本目が大陽線となるパターンでは、相場は上方向を暗示しています。

反対に前日が小陽線となったものの、翌日の2本目のローソク足が大陰線となれば相場が大きく売りに傾きつつあり、下方向を暗示することになります。まとめると下記のようになります。

・買いシグナル:「A」「D」

・売りシグナル:「B」「C」

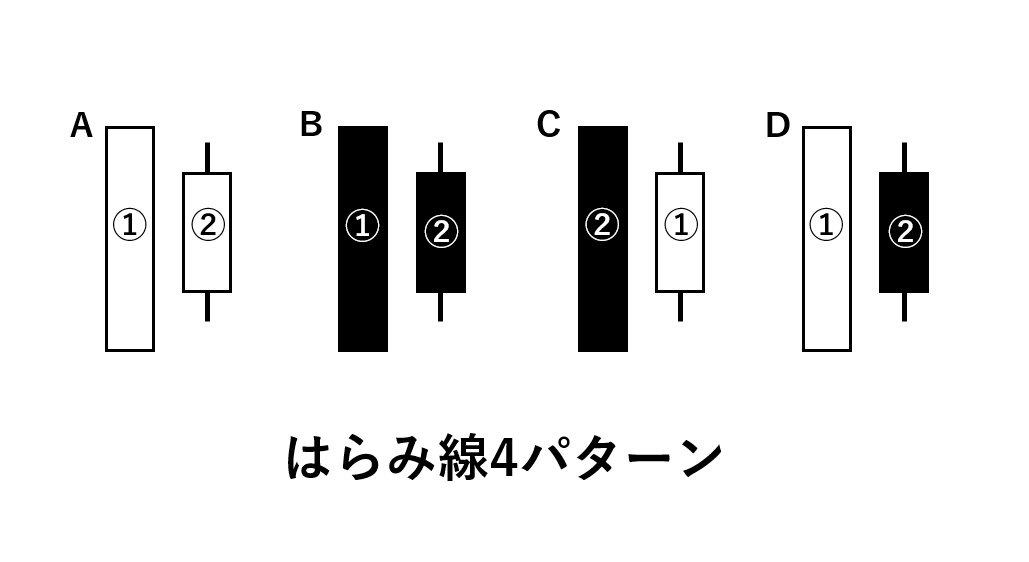

はらみ線

はらみ線とは、大きな値幅を持つ1本目のローソク足の中に2本目のローソク足が入った状態のチャートパターンのことを指します。

まるで母親が子どもをはらんでいるように見えることがその由来だとされています。はらみ線は、相場のこう着状態やその後の転換を暗示するシグナルとなります。

チャート上にはらみ線が出現した場合、1本目のローソク足は「母線」と呼ばれており、2本目の小さいローソク足のほうは「子線」と呼びます。「包み線」と同様に、はらみ線も陽線と陰線の組み合わせで4つのパターンがあります。

1本目のローソク足で大きな値幅を見せる動きとなったものの、2本目がその値幅の中で納まってしまい、値動きがこう着している気配を見せます。

はらみ線が出現した際には母線の高値と安値のどちらを突破していくのかを慎重に見極める必要があります。

またはらみ線は、チャート上に頻繁に確認できるもでもなく、仮に出現したとしてもトレンドの転換サインと見なせないことも多いので注意が必要です。

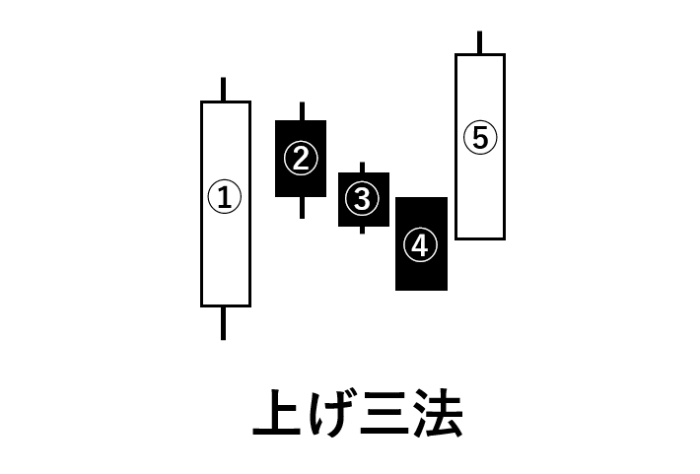

上げ三法

上げ三法の「三法」は「売り・買い・休み」の3つを意味しています。酒田五法では、それぐらい休むことが重要であること説かれています。相場が大きく上にも下にも動くことのない「保ち合い相場」では、頻繁に売り買いしても手数料だけがかさみなかなか利益を出すことが難しいため、休むことも1つの戦略ということです。

「上げ三法」は、上記の図のようなチャートパターンです。相場が上昇トレンドの最中に出現した「大陽線(①)」の後に、3本連続して陰線(②~④)が1本目の大陽線の値幅に包み込まれるようにして出現し、その次のローソク足が大陽線(⑤)となり「保ち合い相場」を上へ突き抜けいく状態です。

上げ三法が出現すると上昇トレンド継続ということで、買いのシグナルとなります。ただし3本目の陰線(④)が1本目の大陽線(①)を下抜けるようであれば、下落のサインにともなるので注意が必要となります。

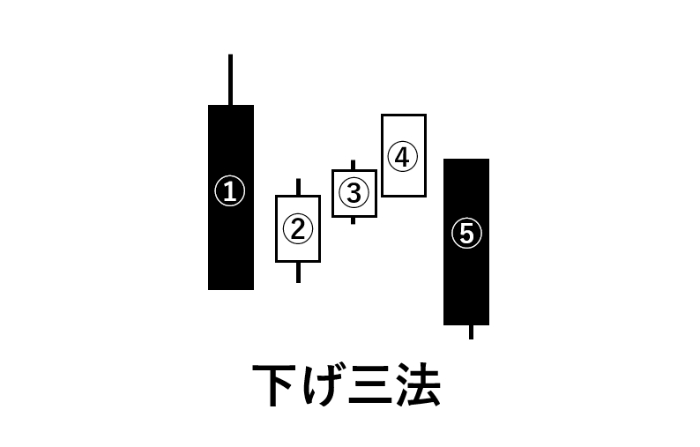

下げ三法

今度は先ほど解説した「上げ三法」の逆となる「下げ三法」です。下記のようなチャートパターンになります。

下落トレンドの最中に1本目の大陰線(①)が出現した後、3本連続で陽線(②~③)が出ます。その後、3本の陽線(②~③)が1本目の大陰線(①)を抜くことができなければ、まだ底が見えてない状態です。そして5本目のローソク足が大陰線(⑤)となれば、下降トレンドが継続していきます。従って、「下げ三法」は売りのシグナルとなることから、売りエントリーします。

下げ三法も5本目の大陰線は1本目の大陰線を割り込まないという特徴を持っています。

まとめ

今回紹介したチャートパターンを一度で覚えることは難しいと思います。

また、どのパターンも画像で解説したようなキレイな形となってチャート上に現れるとは限りません。

そのため繰り返しチャートパターンを確認する際に、今回の記事を活用していただければと思います。